新股无疑是近期市场的热点话题。继新股上市出现“破发潮”后,新股发行出现的高比例弃购现象又引发了投资者的高度关注。新股从“破发潮”到高比例弃购现象的产生,显然不是偶然的。个人以为,这是市场博弈下的必然结果。

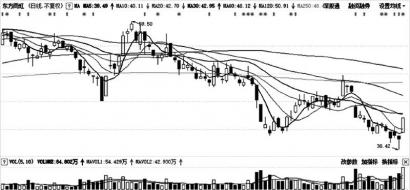

新股高比例弃购频频出现,与近期出现的新股破发潮密切相关。自今年10月22日科创板新股中自科技开盘破发,并打破“新股不败”神话以来,科创板与创业板新股就出现了“破发潮”,且其占比高达50%。这么高比例的科创板与创业板出现破发现象,不仅对于市场炒新会产生影响,对于新股发行也产生了直接性的影响,其主要表现则在于弃购比例的大幅提升。这也与此前新股出现较低比例弃购形成本质上的区别。

新股频频出现高比例弃购现象,或将产生一系列的连锁反应。一方面,在新股高比例弃购的背后,新股发行价格与发行市盈率高企显然是不可忽视的重要因素。比如天亿马发行价格高达48.66元,发行市盈率高达44.96倍。巨一科技发行价格为46元,发行市盈率高达70.87倍。在“新股不败”神话已破灭的情形下,高价高市盈率发行,容易导致投资者用“脚”投票。

在今年9月18日沪深交易所发布“询价新规”前,科创板与创业板新股发行价格偏低,多家发行人募资不足曾引发诟病。而在“询价新规”实施后,新股又常常出现高价高市盈率发行的一幕,此举又引发了市场对于“询价新规”的争议。新股询价机制如何平稳好发行人、保荐机构、中签者,以及二级市场投资者的利益关系,显然是不容忽视的问题。

另一方面,A股市场曾出现过新股中止发行的现象,但没有发行失败的案例。今后,是否会出现因投资者弃购导致新股发行失败,显然也有必要引起重视。由于《公司法》对于新股发行后公众持股比例有相关要求,一旦出现投资者大规模弃购现象,是有可能导致新股发行失败的。

新股发行失败的一大原因,个人以为将与发行价格高企有关。因此,新股出现“破发潮”,以及频频出现高比例弃购的现象,将会传导至新股定价上。毕竟,一家公司发行新股遭遇高比例弃购,不仅对于发行人有负面影响,而且对于保荐机构的品牌、声誉、利益等都会产生负面影响。如此,将倒逼今后新股发行时,降低发行人与保荐机构高价发行的预期,并以合理的价格发行新股。

新股破发潮以及高比例弃购现象,对于保荐机构也提出了新的要求。此前,为了实现利益最大化,为抢占更多市场资源,券商行业曾出现跑马圈地现象。而铁一般的事实则说明,今后券商保荐项目时,将会更加注重发行人的质地与成长性,更加注重优质公司。反过来讲,今后优质公司将更受青睐,质地与成长性差的企业,将会被市场扬弃,这不仅有利于拟上市企业的优胜劣汰,也将有利于提升上市公司质量。