见习记者 文夕

营收与促销费用反向变动、大额计提存货跌价准备、生物资产频繁购置处置……

葡萄酒生产企业威龙股份(603779)6日晚间收到上海证券交易所问询函,被追问包括前五大客户是否存在关联关系、应收账款核销、存货跌价准备计提的合理性等在内的6大问题。

值得一提的是,早在4月23日公司披露年报时,立信会计师事务所就曾对该公司出具审计报告保留意见。

营收与销售费用反向变动

威龙股份今年年报披露,公司实现营业收入4.74亿元,同比增加20.76%,毛利率为48.87%,同比增加7.29个百分点。正常而言,营业收入应与销售费用同步增减,但反常的是,而2021年销售费用为1.11亿元,同比减少32.03%,公司称是促销费用减少所致。

从威龙股份的营收区域看来,浙江地区的销售占收入的74%。而年报中并未披露其前五大客户名称。查阅威龙股份年报发现,该公司仅提供前五名客户销售额 1.11万元,占年度销售总额23.52%,并表示其前五名客户销售额中关联方销售额为零。

事实上,纵观威龙股份近年来毛利率变化

因此,交易所此次要求威龙股份结合具体产品及对应收入、毛利率情况,说明前五大客户的名称、交易内容、金额,同时要求说明与股东之间是否存在关联关系。并要求公司解释,促销费用与营业收入反向变动的原因。

存货与应收账款蹊跷

除了销售情况存疑外,威龙股份财报最大的疑点集中在存货与应收账款中。

根据年报显示,威龙股份2021年期间计提存货跌价准备1.29亿元,主要为在产品等。同时,本期管理费用中修理费及物料消耗、存货报废2194.98万元。但在2020年末,威龙股份并未计提存货跌价准备,仅对约2480万存货直接进行报废处置。上交所要求公司结合存货项下的具体品类名称、金额、库龄结构、保质期等,说明本期计提大额存货跌价准备的原因及合理性。

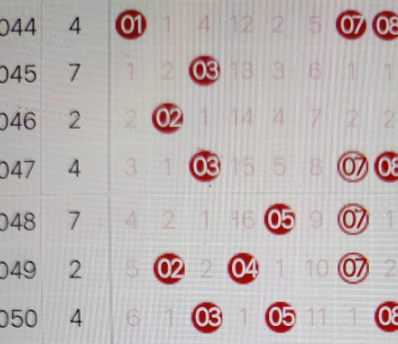

而在应收账款方面,威龙股份期末应收账款账面余额5117.74万元,累计计提坏账准备656.61万元,其中本期核销1396万元。公司方面称,此为相关客户账龄均为三年以上,催收无果已实质产生坏账损失。上交所要求公司补充上述核销款项的客户名称、金额、业务背景、账龄、核销原因及合理性、与公司及股东是否存在关联关系或其他关系、是否损害公司利益。

(威龙股份年报中所披露的核销款项客户明细)

事实上,威龙股份疑点不仅如此。记者发现,在2020年年报中,该公司其他应收款为8906.05万元,而在一年前,该数据仅为177.06万元。在2021年,该数据又再次变为115.37万元。公司年报中并未对此作出明确解释,仅表示“以物抵债”资产完成产权交割手续所致。

生物资产频繁处置

根据威龙股份年报显示,该公司于2020年处置或报废酿酒葡萄树原值约7248.9万元,而在2021年又新增购置酿酒葡萄树6009.85万元。在这一年内,威龙股份未处置或报废葡萄树,仅计提47.79万元减值准备。

而且威龙股份在其年报中解释,该公司对于达到预定生产经营目的的生产性生物资产,按年限平均法计提折旧,使用寿命确定为10-20年,无残值。也就是说,若非有明显的减值迹象,其生物资产理应按照年限平均法逐年计提折旧,直至全部金额费用化。

频繁购置与处置的生物资产不仅是葡萄树。交易所问询函中还提及,2021年该公司购买梨树1290万元,又在当年处置2064.5万元,计提657.35万元减值准备。另外,当年还购置苹果树635万元,在当年又莫名将其全部处置。

对于上市公司而言,生物性资产这一科目很容易成为利润调节的蓄水池。就此,上交所要求威龙股份说明披露处置及新增生物性资产的具体原因及合理性,以及相关交易是否存在商业实质。

审计报告被出具保留意见

事实上,威龙股份年报存在瑕疵问题要追溯到今年4月底。

彼时威龙股份计提巨额资产减值,其2021年度确认资产减值损失3.35亿元,其中威龙股份澳大利亚子公司确认资产减值损失2.02亿元。这也导致其当期净利润巨损4.14亿元。

立信会计师事务所认为,截至审计报告日,未能就威龙股份澳大利亚子公司2021年度确认的资产减值损失以及相关资产期末账面价值获取充分、适当的审计证据,也无法确定是否有必要对相关财务报表项目及披露作出调整,因此出具审计报告保留意见。

而根据前期公告,威龙股份2020年并未计提相关固定资产减值,而且称2021年上半年公司在澳大利亚的资产正常,生产运行正常,原酒可以在澳大利及周边国家出售。因此,上交所亦要求公司对该事项进行补充披露。