作为一个全能型选手,工银瑞信研究部副总经理、投资总监杜洋在管产品既包括全市场基金,也有行业主题基金,且不同产品间的定位、投资范围、业绩基准、操作思路等各有差异。

不过,虽然方法有所区别,但杜洋管理的所有基金都追求每年稳定在业绩基准之上做出超额收益。实践证明,无论短、中、长期业绩,基本都显著跑赢同类及业绩基准。尤其是在今年市场波动加大的行情下,其均衡抗跌的优势更为明显。

刚刚披露的2022年一季报显示,一季度杜洋管理的基金大部分进行了小幅减仓,整体仓位普遍降至90%以下,保持中性水平。期间在以基准为锚的前提下,保持了对金融、地产、建筑等行业的适度超配,在成长风格内部根据个股基本面情况做了适度调整,组合行业配置较为均衡,持仓稳定性较高。

本期【调仓风向标】,基金君将为大家详解工银瑞信基金明星基金经理杜洋的一季报及调仓变化。

高仓位调至中性水平

适度超配稳增长行业

如果对杜洋历史持仓进行分析,可以发现杜洋具有极强的行业覆盖能力和对不同投资类型的控制力。这种能力离不开其10余年的多行业研究积淀,作为工银瑞信研究部副总经理、投资总监,杜洋不仅是能源设施组组长,还同时分管上游组、中游组研究团队。此外,很重视基准与超额收益,源自管基金和社保专户时,基于基准的超额收益都是最重要的考核指标之一。以上经历也培养出了杜洋均衡抗跌的风格特点。

尤其在今年这种波动加大的市场行情下,杜洋的稳健优势更加凸显。数据显示,其所管理的产品无论短、中、长期业绩都很突出。以工银瑞信战略转型主题为例,该基金任职总回报近280%,其中,在过去半年、一年、三年、五年均位居同类产品前列,其中半年、三年、五年均居第一。

投资能力逐渐被市场熟知的同时,杜洋管理的基金规模也在持续增长,截至去年底时已突破150亿元。在今年1月重新接管工银瑞信新能源汽车之后,其管理规模更是突破260亿元。即便剔除这只新接管的基金,今年一季度管理规模也未出现缩水,有的基金甚至还出现规模增长。

比如,工银瑞信战略转型主题去年末时规模为48.06亿元,到今年一季度末时为53.54亿元,基金份额由去年末的12.27亿份,增至14.09亿份;工银瑞信战略远见去年末规模为55.49亿元,到今年一季度末时增至63.38亿元,基金份额由去年末的55.55亿份,增至今年一季度末的66.71亿份。

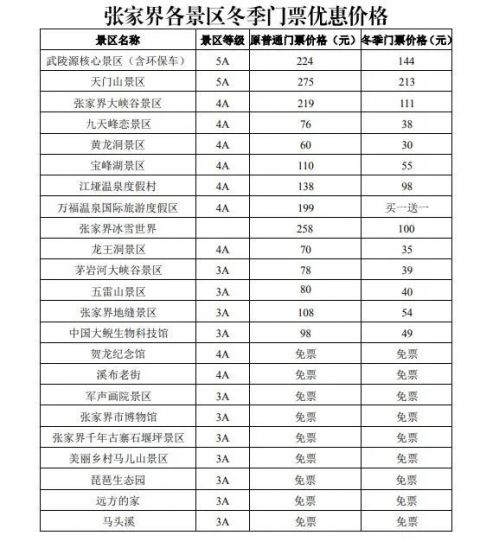

杜洋管基金一览

刚刚发布的基金一季报显示,杜洋一季度保持了较为稳定的风格和行业配置,在以基准为锚的前提下,保持了对金融、地产、建筑等行业的适度超配,在成长风格内部根据个股基本面情况做了适度调整,组合整体行业配置较为均衡,整体持仓稳定性较高。

仓位上,虽然变化不太大,但整体进行了一定减仓,由较高仓位降至中性水平,比如,工银瑞信战略转型主题由去年末的91.59%减至87.8%,工银瑞信战略远见由去年末的92.44%减至83.37%,工银瑞信新能源由去年末的93.14%降至78.13%。

具体来看,在工银瑞信战略转型主题中,坚朗五金、华能国际淡出前十大重仓股,新进杭州银行、火炬电子。中国建筑、兴业银行、保利发展、金地集团、光大银行、招商蛇口进行增持,南京银行、成都银行持股不变。

工银瑞信战略转型主题一季度末前十大重仓股

在工银瑞信战略远见中,华能国际、泰格医药淡出前十大重仓股,新增快手—W、金地集团。中国建筑、兴业银行、保利发展、药明康德出现增持,招商蛇口、宁波银行、华铁应急、坚朗五金持股不变。

工银瑞信战略远见一季度末前十大重仓股

在工银瑞信新能源中,中科电气、诺德股份、华友钴业、国轩高科、当升科技淡出前十大重仓股,宁德时代、汇川技术、先导智能、星源材质、容百科技为新进,比亚迪、恩捷股份增持,赣锋锂业、亿纬锂能、天齐锂业减持,且亿纬锂能减持近半。

工银瑞信新能源一季度末前十大重仓股

值得一提的是,一季报显示,杜洋管理的产品集中度依然整体延续去年四季度以来的上升趋势,目前高于同类平均水平。

资本市场全年出现

明显趋势性行情概率较小

杜洋在一季报中表示,一季度宏观经济整体面临较多不确定性冲击,内部压力来自地产销售和拿地的快速下滑和疫情再次反复,外部压力来自于美联储加息预期快速上升,以及俄乌冲突的剧烈冲击。流动性环境保持宽松,不过中美利差快速收窄,一定程度上扰动了市场对国内货币政策进一步宽松的预期。

“客观来讲,一季度面临的挑战较大,但并非不可克服,由于2020年以来我国宏观政策整体偏紧,余粮较多,回旋余地大,从宏观来看,只要解决好内因,外因的冲击就可控,目前基建、地产、消费等各领域的刺激政策已经逐步推出,落地速度也较快,如果二季度疫情得到有效控制、地产销售逐步触底反弹,经济预期会有较大改观,外部冲击的影响也会大大减弱,市场信心也会有明显改善。”杜洋称。

杜洋也表示,从宏观经济来看,2021年在出口大幅超预期的背景下,利用难得的时间窗口,中国经济降低了杠杆率,尤其是逐步化解地产风险,经济结构调整朝着健康的方向迈了一大步,虽然经济增速逐季下降,但是经济内生增长的动力并未受到实质影响,经济增长的可持续性明显增强。通胀水平有所上升,核心原因是全球供给端扩张乏力,需求端在发达经济体债务水平大幅上升的刺激下保持高位,带来供求错配,叠加上短期供应链的重构,全球通胀水平大幅上升。流动性来看, 2022年宽信用是大概率事件。

整体来看,2022年的经济增长虽有压力,但内生动力仍强,物价水平保持高位,流动性不松不紧,宏观环境较为稳定。在此背景下,资本市场全年出现明显趋势性行情的概率较小。

组合会兼顾基本面和估值两方面的因素,综合考虑安全边际和潜在收益率,以基准为锚,适度偏离,在保持组合结构基本稳定的情况下,通过自下而上精选个股,力争实现较好的超额收益。